|

|

|

|

Nachrichten 2024

|

|

|

Der Einfluss der Fremdkapitalzinsen am Beispiel der Immobilien

vom 15.03.2024 |

|

Wie verhalten sich institutionelle Investoren?

Der Einfluss der Fremdkapitalzinsen am Beispiel der Immobilien

Institutionelle Investoren sind rationale Anleger, die anhand einer Reihe von Parametern die Verfügbarkeit, Rentabilität und Finanzierung von Investitionsalternativen prüfen. Für die meisten institutionellen Anleger spielen Zinsen und Zinserwartungen eine große Rolle, da sie bei Investitionen (sehr viel) Fremdkapital zur Steigerung der Eigenkapitalrendite einsetzen. Ein sehr schneller und starker Anstieg der Zinsen sorgt daher innerhalb kurzer Zeit nicht nur für geringere Bewertungen der Assets aufgrund der Diskontierung mit höheren Zinssätzen, sondern auch für eine erhebliche Verringerung der Transaktionen und des Investitionsvolumens. Ein klassisches Beispiel dafür sind Immobilien, insbesondere Büroimmobilien. Das Transaktionsvolumen hat sich in Deutschland innerhalb von zwei Jahren nahezu geviertelt. In so einem Szenario fallen zunächst alle Immobilienpreise. Die Austrocknung des Marktes führt zu Insolvenzen, Liquiditätsengpässen und Notverkäufen.

Erst wenn die Zinssteigerungen ein Ende finden, stabilisiert sich der Markt und bildet ein neues Gleichgewicht. Danach folgt eine Phase, in der die Mietentwicklung und das Potenzial wieder eine größere Rolle spielen. Es wird zwischen den Nutzungsarten und Standorten differenziert. In dieser Phase, in der sich die deutschen Immobilienmärkte aktuell befinden, gibt es noch Pleiten von Immobilienunternehmen und in der Tendenz abnehmend Notverkäufe. Allerdings spielen auch die zukünftigen Erwartungen und die Mietpreisentwicklung eine entscheidende Rolle. Die Bevölkerung wächst. Der Zuzug in die Metropolen ist ungebrochen. Der Neubau bricht ein und es gibt bereits einen Fehlbestand. Die Mieten „müssen“ also steigen. Deshalb sind die Aussichten für Wohnimmobilien mindestens positiv.

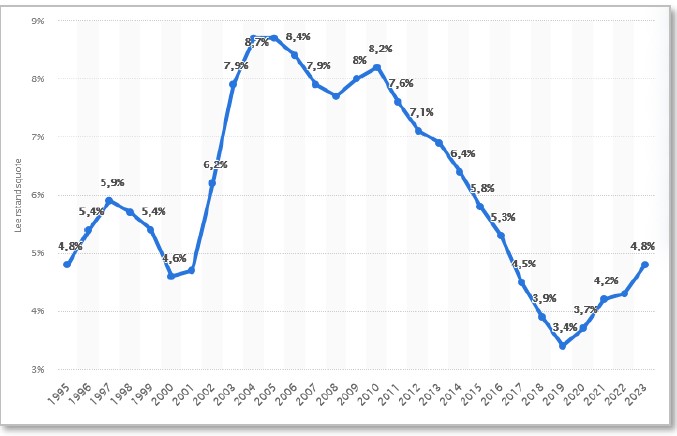

Bei den Büroimmobilien hat sich der Leerstand seit Corona zwar vergrößert, liegt mit 4,8% aber weiterhin sehr niedrig. Das Thema Home-Office ist laut Statistischem Bundesamt bei angestellten Arbeitnehmern nur bedingt ein Thema – ca. 77% der Arbeitnehmer/innen arbeiteten demnach im Jahr 2022 ausschließlich im Büro, ohne einen Tag Home-Office. (Quelle) Derzeit gibt es keinen deutlichen Trend, dass die Menschen weniger von zu Hause arbeiten. Seit dem Höhepunkt in Sachen Homeoffice zu Beginn der Corona-Krise im Jahr 2020, nehme der Anteil zwar tendenziell langsam ab, sagte Philipp Grunau vom Nürnberger Institut für Arbeitsmarkt- und Berufsforschung (IAB) der Nachrichtenagentur dpa. Auch, wenn viele Großkonzerne aktuell die Rückkehr der Mitarbeiter in die Büros fordern, so hat sich das Home-Office insbesondere bei kleinen und mittleren Unternehmen für den Moment etabliert.

Ähnlich den Wohnimmobilien sieht es bei Pflege- und Logistikimmobilien aus. Die Alterung der Bevölkerung sorgt noch viele Jahre für einen steigenden Bedarf. Bei den Logistikimmobilien ergeben sich aufgrund der geringeren Globalisierung Chancen durch den Aufbau neuer Lieferketten. Daraus ergibt sich ein Bedarf für neue Gebäude.

Die Immobilienmärkte haben sich aufgrund des unerwartet schnellen und starken Zinsanstiegs nach rund zehn Boomjahren erheblich abgekühlt. Da die Zinsen nicht mehr steigen und Zinssenkungen erwartet werden, bildet sich ein neues Gleichgewicht am Markt. Es wird aber zwischen den verschiedenen Segmenten des Immobilienmarktes stark differenziert. Das liegt an den unterschiedlichen Erwartungen. Bestehende Wohnimmobilien profitieren stark von steigenden Mieten aufgrund einer weiter wachsenden Bevölkerung und deutlich weniger Neubauten. Dagegen befinden sich Büroimmobilien noch im Seitwärtstrend. Mittelfristig sind die Aussichten aber auch bei Büroimmobilien positiv, da die Bautätigkeit auch hier eingebrochen ist.

Aktuelle Immobilien Beteiligungen:

Quelle: IC Consulting GmbH

|

|

|

|

|

|

Fonds aus diesem Artikel:

HTB Immobilien Portfolio 14

|

Emittent |

HTB |

|

Fondstyp |

1. AIF Genehmigung |

|

Agio |

5.00 % |

|

Währung |

EUR |

|

Status |

verfuegbar |

|

Ausschüttung 2024 |

4.50 % |

|

Verfügbar seit |

23.01.2024 |

|

Substanzquote |

93 % |

|

Fremdkapitalquote |

0 % |

|

|

|

|

|

|

|

TSO RE Opportunity II

|

Emittent |

TSO |

|

Fondstyp |

Private Placement |

|

Agio |

5.00 % |

|

Währung |

USD |

|

Status |

verfuegbar |

|

Ausschüttung 2024 |

k. A. |

|

Verfügbar seit |

03.06.2022 |

|

Substanzquote |

86,28% |

|

Fremdkapitalquote |

0 % |

|

|

|

|

|

|

|

FIM - bspw. 7 % Zins auf 5 Jahre

|

Emittent |

FIM |

|

Fondstyp |

Private Placement |

|

Agio |

0,5 % |

|

Währung |

EUR |

|

Status |

verfuegbar |

|

Ausschüttung 2024 |

7.00 % |

|

Verfügbar seit |

08.08.2022 |

|

Substanzquote |

100 % |

|

Fremdkapitalquote |

0 % |

|

|

|

|

|

|

|

ProReal Europa 11 - One Group

|

Emittent |

One Group |

|

Fondstyp |

1. AIF Genehmigung |

|

Agio |

3 % |

|

Währung |

EUR |

|

Status |

verfuegbar |

|

Ausschüttung 2024 |

2.00 % |

|

Verfügbar seit |

29.08.2023 |

|

Substanzquote |

94.60 % |

|

Fremdkapitalquote |

0 % |

|

|

|

|

|

|

|

BVT - Residential USA 19

|

Emittent |

BVT |

|

Fondstyp |

1. AIF Genehmigung |

|

Agio |

3 % |

|

Währung |

USD |

|

Status |

verfuegbar |

|

Ausschüttung 2024 |

6.60 % |

|

Verfügbar seit |

15.01.2024 |

|

Substanzquote |

k. A. |

|

Fremdkapitalquote |

0 % |

|

|

|

|

|

|

|

|

|

|

|

|